Ценообразование и его структура на финансовых рынках

Трейдеру важно понимать, как формируется рыночная цена на графике и что заставляет её постоянно двигаться и порой очень динамично. Как известно, рыночные цены изменяются в соответствии с законом спроса и предложения. В любой момент времени, цена определяется балансом между покупателями (спросом) и продавцами (предложением). Если спрос на какой-либо актив увеличивается, то увеличится и цена, если же спрос падает и появляется большее предложение, то и цена будет снижаться.

Говоря упрощенно, когда имеется дисбаланс между теми, кто желает продать и теми, кто желает купить, как следствие происходит изменение цены, направленное на восстановление равновесия. Поскольку число потенциальных покупателей и продавцов огромно, можно предположить, что взаимоотношения между ними весьма сложны, но, в конечном счете, общая сумма всех этих отношений неизбежно приведет к направленному движению цены, который мы называем трендовым движением, который по сути не что иное, как направленный поток ордеров распределённый по цене и по времени.

На финансовых рынках существует две категории или вида продавцов и покупателей – динамичные (активные покупающие и продающие по рынку) и статичные (лимитные). Статичные лимитные участники заказывают цену и объём сделки, ожидая, когда до них дойдёт очередь, а динамичные участники трейдеры-контрагенты покупающие или продающие по рыночной цене совершают с ними сделку. Статичные лимитированные покупатели и продавцы выстраиваются в очередь в соответствии с заказанной ими ценой и такая очередь называется биржевым стаканом, в котором есть лимитированная очередь покупателей – цены Bid и отдельно продавцов цены Ask (о них я напишу ниже).

Итак динамичные-рыночные покупатели и продавцы совершают сделки на условиях, которые предлагают статичные-лимитные участники рынка. Можно сказать, что лимитированные покупатели и продавцы формируют структуру спроса и предложения, а динамичные рыночные покупатели и продавцы формируют динамику спроса и предложения. Но трейдеру важно запомнить раз и навсегда, что цену двигают только рыночные market ордера, любой лимитный статичный ордер рано или поздно превратится в рыночный и только тогда будет влиять на цену. Что касается стоп заявок трейдеров, то по сути это “спящие рыночные ордера”, которые будут моментально исполнены по любым текущим рыночным ценам, когда цена дойдёт до них и они в свою очередь тоже тогда окажут влияние на движение цены.

В ценообразовании всё дело в желающих купить или продать и в их количестве. Когда увеличивается к примеру спрос, неизбежно возникает следующая ситуация, количество динамичных “рыночников” желающих в моменте купить увеличивается и постепенно начинает не хватать статичных-лимитированных продавцов, чтобы удовлетворить всех динамичных покупателей. Динамичные рыночные покупатели хотят поскорее купить актив, так как видят, что цена растёт и продавать в этой ситуации не выгодно. Наступает дисбаланс между покупателями и продавцами, и цена начинает расти. Чтобы купить желаемый актив, покупатели готовы платить всё более и более высокие цены. Так цена начинает динамично расти и образуется восходящий ценовой тренд. Однако процесс роста не может продолжаться постоянно, в какой-то момент покупатели понимают, что цена слишком высока и начнут закрывать свои позиции. Это происходит не сразу, так как у каждого покупателя своя “очень высокая цена”. По мере роста количество желающих купить актив падает и в какой-то момент, когда количество заявок на покупку и продажу становиться приблизительно одинаковым и динамичные рыночные покупатели не проявляют активность, наступает баланс между покупателями и продавцами. В этот период, цена входит в боковик “флэт” и начинает колебаться в небольшом торговом диапазоне. С высокой вероятностью это будет рыночная фаза распределения позиций, но про фазы мы поговорим в другой статье “Фазы рынка“. Если большинство крупных покупателей захочет избавиться от приобретённого актива и закрыть позиции, то наступит обратная ситуация и цена начнёт падать. Снова наступит дисбаланс между покупателями и продавцами, только в этот раз будет не хватать статичных лимитных покупателей до того момента, пока снова не наступит баланс, который вероятно будет рыночной “фазой накопления“, если говорить в контексте крупных таймфреймов (от 1 час и выше), но определения вида фазы, это не простой момент, где нужно использовать конкретные методы анализа и как я сказал выше, это отдельная и очень важная тема, которую трейдер обязан понимать, для правильного формирования своих торговых идей.

Теперь вопрос ценообразования мы должны закрепить ещё раз. Обсудим его на конкретном примере, но немного под другим углом (это для более глубокого понимания сути ценообразования). Когда на рынке примерно одинаковое количество покупателей и продавцов, то на графике трейдер видит относительный баланс, это мы уже обсудили, цены в некотором торговом диапазоне. Да, в балансе крупные покупатели или продавцы могут набирать свои позиции, но пока это только баланс, в котором возможно происходит накопление крупных позиций но нам это на 100% не известно. Когда к примеру в моменте времени, желающих срочно купить по объёму будет на 250 тысяч акций по рыночной цене, а желающих продать лимитными ордерами будет на 50 тысяч акций, тогда в моменте появится дисбаланс между покупательским спросом и предложением продавцов примерно на 200 тысяч акций, и когда покупатели купят 50 тысяч лимитных ордеров предложения, а новые крупные продавцы не появятся, то покупатели потянут цену выше в поисках необходимой им ликвидности на более высокие ценовые уровни. Возможно в моменте к ним присоединяться другие покупатели и покупательский спрос станет ещё больше, а возможно их поток рыночных ордеров на покупки встретит объёмные продажи какого-то крупного “дяди” из Berkshire Hathaway и это остановит движение цены аж бегом, этого точно никто не знает. Но что трейдер может, так это делать выводы и принимать свои торговые решения на основании того или иного вида анализа потока ордеров – “order flow”, будь то чтение ленты и стакана или анализ баров с объёмами, делая выводы об истинности того или иного ценового движения, но это уже нюансы. Когда спрос будет удовлетворён, а желающих много продавать не будет, тогда цена снова будет в относительном балансе, или как его ещё называют – боковике.

Трейдер должен понимать, что в любом баре или свече всегда было одинаковое количество покупок и продаж, потому что если кто-то покупал, то ему кто-то продавал, а вот количество ликвидности в виде лимитных ордеров на покупку и продажу в моменте почти всегда разное, как и количество именно активных – динамичных участников, готовых или вынужденных покупать или продавать по текущей цене, и когда лимитные ожидающие ордера в потоке становятся рыночными, тогда и происходит движение цены в ту сторону куда активно желающих больше. Рынок двигают только рыночные ордера, тех трейдеров, кто хочет и готов на сделку сейчас или тех, кого вынуждают – это аксиома!

Теперь давайте поговорим о заявках-ордерах на рынке, которые выставляют трейдеры и как они влияют на изменения цены и вообще какие есть типы ордеров и какие у них правила исполнения. Иногда даже опытные трейдеры не всегда в полной мере осознают все тонкости образования цены, поэтому начнем с самых элементарных основ. Т.к. мы имеем дело с финансовыми рынками, как и на любых других рынках тут что-то продают/покупают и у каждого товара есть своя цена, только не нужно путать с ценностью. Т.к. участников много и у каждого свои желания, всем участникам надо как-то между собой взаимодействовать. Т.е. с помощью каких-то знаков или сигналов один участник рынка должен сообщать другому, что он хочет сделать и по каким ценам.

Кто-то хочет купить/продать прямо сейчас по любым ценам. Кто-то изъявляет желания купить/продать по конкретным ценам и будет ждать до тех пор, пока не найдется кто-то, кто по этим ценам будет готов совершить сделку. Все эти желания участники торгов сообщают рынку с помощью специальных приказов – ордеров (orders), мы уже о них говорили выше. Вся эта информация стандартизована и предоставляется всем в одинаковой форме. Называется это – котировки (quotes), про них читай ниже.

Уровни и виды котировок

Котировка несет в себе информацию по всем ценам и объемам всех сделок и ордеров, которые появляются на рынке. Таким образом, получив котировку, мы будем знать, по каким ценам и в каком объеме другие участники рынка хотят покупать/продавать товар или уже совершили сделки.

Т.к. ордеров от участников торгов очень много и они по разным ценам + доступ к этой информации стоит денег, все котировки делятся на несколько видов по количеству предоставляемой информации:

- Level 1 (первый уровень котировок)

Дает доступ к информации по ближайшим лучшим ценам покупки/продажи и последней сделке прошедшей на рынке.

Включает в себя:

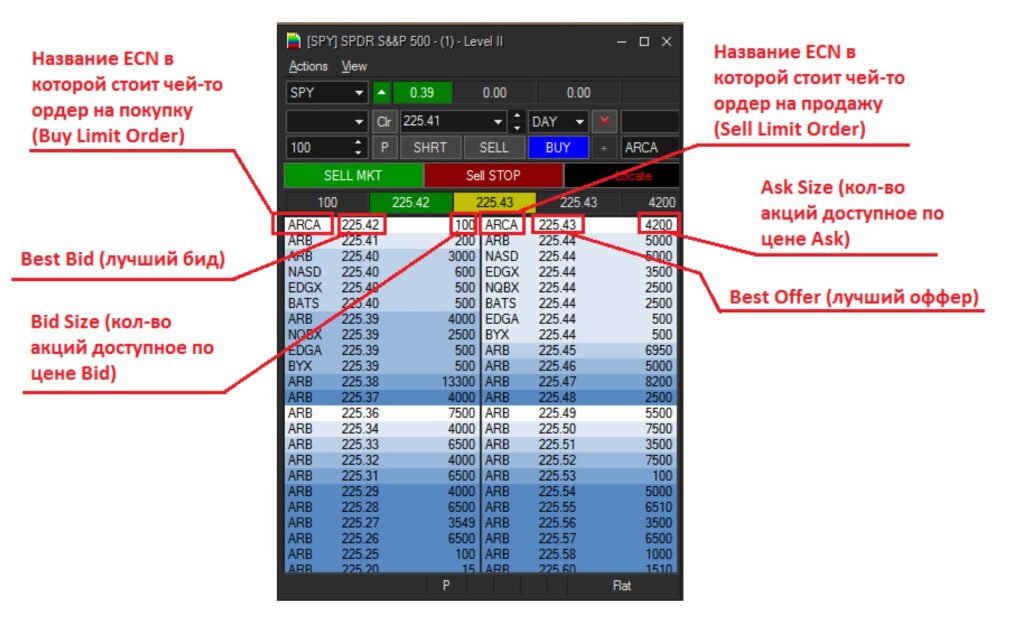

• Цена Bid – это цена по которой другие участники рынка готовы купить у вас акции. Т.е. если вы будете продавать акции по рыночной цене, вы будете продавать их по цене Bid. Учитывая, что продавать вы хотите как можно дороже, вы будете выбирать наивысший Bid для продажи. Этот bid называется Best Bid и именно он входит в Level 1.

• Цена Ask – это цена по которой другие участники рынка готовы продать вам акции. Т.е. если вы будете покупать акции по рыночной цене, то вы будете покупать их по цене Ask. Т.к. вы покупатель, то купить захотите как можно дешевле, т.е. по самой низкой цене Ask. Этот ask называется Best Offer и именно он входит в Level 1.

• Bid Size – это количество акций которые доступны по цене Bid. Например если Bid = 15.05 , а Bid Size = 1500, то максимальное количество акций которые вы сможете продать по цене 15.05 будет равно 1500 акций. Если захотите продать больше 1500, то цены продажи будут ниже чем 15.05.

• Ask Size – это количество акций которые доступны по цене Ask. Например если Ask = 17.00 и Ask Size = 700, то по цене 17.00 вы сможете купить не более чем 700 акций.

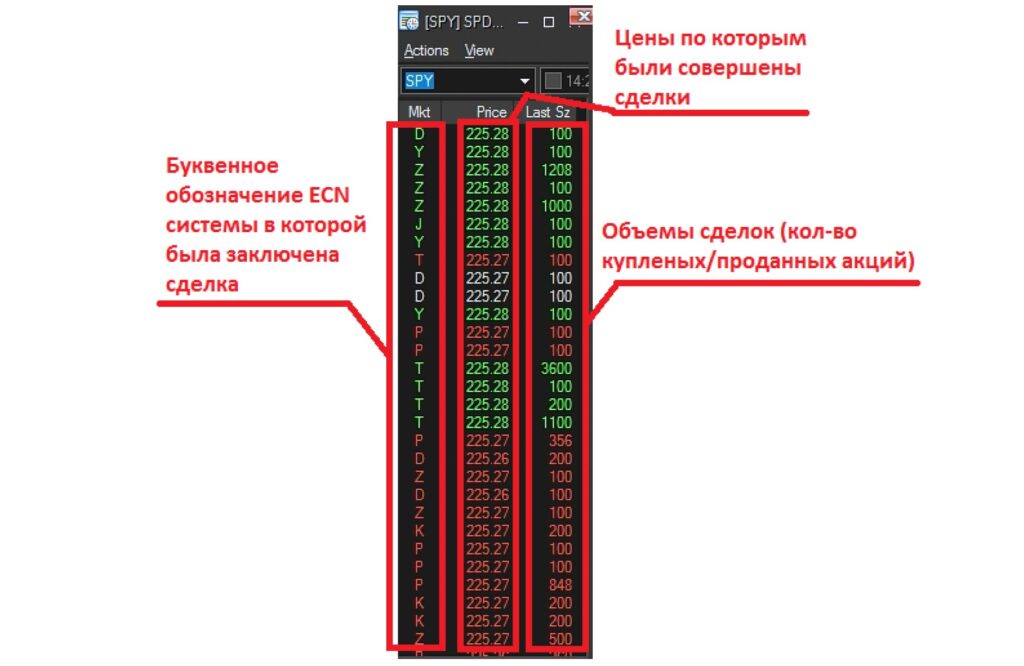

• Цена Last (Last Print) – это цена последней сделки заключенной на рынке. Т.е. если какой-то покупатель купил 100 акций по цене 15.05 у какого-то продавца и это была последняя сделка на рынке, то она отобразится как цена Last. Именно по этой цене строятся все графики которые отображают изменение цен в прошлом.

• Last Size – это объем последней прошедшей на рынке сделки.

• Time Bid, Time Ask – это время в котором были выставлены цены bid и ask

• Time Last – время в которое прошла последняя сделка на рынке.

Это вся информация которая входит в Level 1. Разница между ценой Bid и ценой Ask называется спрэдом. Цену бид и аск вы можете ежедневно видеть в пунктах обмена валюты или в новостях, когда говорят о курсах валют. Всегда есть курс продажи и курс покупки валюты. Тот что дешевле (слева) – Bid, тот что дороже (справа) – Ask.

2. Level 2 (второй уровень котировок)

Это расширенный вариант котировок где трейдеры видят не только лучшие цены по которым у других участников стоят заявки, но и все последующие. Т.е. он включает в себя весь Level 1 + так называемую глубину рынка, т.е ордера которые у участников торгов стоят на последующих уровнях цен.

Например:

На рынок пришло 4 трейдера. 2 из них покупатели и 2 продавцы.

• Покупатель #1 говорит – «Готов покупать 1000 акции по цене 10.00 за акцию.»

• Продавец #1 говорит – «Готов продавать 500 акции по 10.25 за акцию.»

• Покупатель #2 говорит – «Готов покупать 400 только по 9.99 за акцию.»

• Продавец #2 говорит – «Готов продавать 500 только по 10.03 за акцию.»

Таким образом ордера покупателя 1 и продавца 2 сформировали Best Bid 10.00 и Best Offer 10.03. Спрэд 3 цента (0.03$). Best Bid Size = 1000Best Ask Size = 500(Это котировка Level 1) Т.к. ордера покупателя 2 и продавца 1 по ценам хуже, они не попадают в Level 1 и мы сможем их увидеть только в Level 2.

Далее я рекомендую ознакомиться со страницей Типы и виды ордеров – Удачи!

Рынок движется вверх не обязательно потому, что больше покупок, чем продаж, а потому, что нет

существенных встречных продаж (взятие прибыли), способных остановить движение вверх. Крупные

покупки (спрос) всегда происходят в фазу накопления на низких ценовых уровнях. Пока не начнутся

существенные продажи, тренд на рынке будет восходящим.

Медвежий рынок начинается не обязательно потому, что больше продаж, чем покупок, но потому, что для

остановки движения вниз недостаточное число покупок (поддержка) со стороны крупных игроков. Продажи

уже имели место во время фазы распределения на высоких ценовых уровнях, и пока вы не увидите крупной

покупки на рынке, он останется медвежьим. На медвежьем рынке поддержка незначительна или отсутствует,

поэтому цена падает. Это причина, почему рынки падают гораздо быстрее, чем поднимаются.