Финансовые рынки различны, как мы уже обсудили ранее, так же различаются и их основные участники. Каждый трейдер постоянно слышит такие понятия как крупные участники или игроки, киты, smart money, институциональные инвесторы, хедж-фонды, взаимные фонды, пенсионные фонды, крупные частные инвесторы, инвестбанки, маркетмейкеры, ритейл трейдеры, и так далее (о всех них я более детально напишу в конце этой статьи). Безусловно все они реальны и взаимодействуют на рынке друг с другом и периодически даже такие мелкие рыбки как мы, тоже встречаемся с ними в биржевом стакане 🙂 По большому счёту, такие обычный трейдеры как ты и я, никогда не знают, кто в той или иной сделке был наши контрагентом, да и смысла в этом особого нет.

Но что важно трейдеру понимать, так это то, как правильно искать и взаимодействовать маленькой рыбке с большими акулами 🙂

Кто такие крупные участники?

Крупные игроки – это хедж-фонды, пенсионные фонды и прочие очень крупные долгосрочные инвесторы, под управлением которых от 500 млн до сотен миллиардов (как у Berkshire Hathaway Уоррена Баффетта)

Большой ордер – заказ на покупку или продажу, исполняемый в рамках одной торговой сессии, объем которого более 25% от среднедневного проторгованного объема в акции. Иногда трейдеры называют такие большие лимитные ордеры – айсбергами, которые обязательно проявят себя на графике в виде лимитных уровневых зон, с повышенным объёмом.

Итак давайте немного посчитаем, допустим, среднестатистическая позиция фонда в конкретной акции составляет 3%, а это покупка от сотен тысяч до десятков миллионов акций в зависимости от цены актива. Обычно, такие позиции не набираются и не сбрасываются за один день, но даже их частичное изменение существенно влияет на расстановку рыночных сил.

Большой ордер для изменения размера позиции большого игрока сравним по объему с проторгованным дневным объемом в акции и исполняться ордер будет либо значительную часть дня, либо несколько дней. Если на противоположной стороне рынка нет аналогичного крупного игрока со сравнимой по размеру позицией, то за день обычно можно исполнить ордер не более 25-30% среднедневного объема не вызвав панику и значительного изменения цены.

Профессионального трейдера в первую очередь интересует перспективная торговая возможность, с явным потоком ордеров, который будет продолжаться после его входа – это база! Нас больше всего интересуют случаи, когда в определенный промежуток времени в акции находится только один крупный игрок, которому нужно исполнить свой большой ордер и нам не важно, это будет хедж фонд Citadel Advisors или кто-то поменьше. Так как он один, он не может моментального его исполнить в другого крупного игрока на противоположной стороне и вынужден исполнять его в средних и мелких игроков, тем самым смещая цену по направлению исполнения своего ордера, формируя определённый ценовой тренд.

Как торгуют крупные участники?

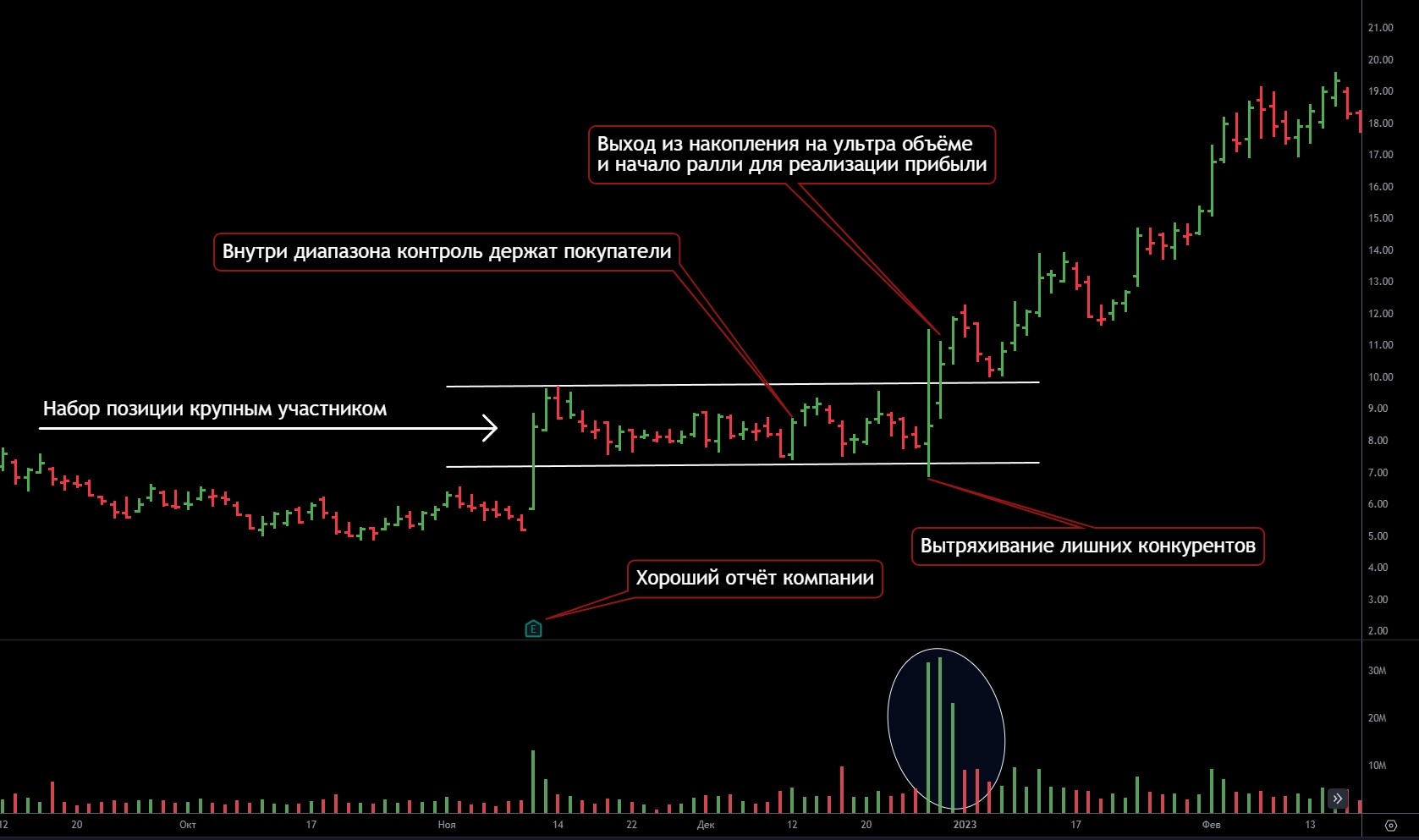

Крупный игрок как правило работает в лонг и никогда не заходит в позицию в спешке. Если цена акции ушла от той, по которой планируется открыть позицию и возможности вернуть её нет, то от набора позиции просто отказываются. Обычно набор основной части позиции происходит в дневной консолидации (фаза накопления по Ричарду Вайкоффу).

Цены удерживаются игроком в определенном диапазоне пока не будет набрана вся позиция. Далее идет направленное движение до следующего ценового диапазона, где будет набирать позицию уже другой крупный игрок.

Где выйти из большой позиции?

Выход может из позиции может быть двух типов – при плановом закрытии позиции по тейк-профиту и внеплановым – по стопу. Закрытие по тейк-профиту происходит в момент, когда трендовое движение уже стало явным и начало ускоряться за счет захода по направлению тренда средних и мелких игроков. Крупная позиция закрывается относительно небольшими контр трендовыми ордерами в конце направленного движения. К моменту достижения экстремума вся позиция уже, как правило, закрыта.

Простому трейдеру во время фазы реализации прибыли крупным покупателем следует применять только разновидности стратегии Trend Following.

Как найти крупного участника рынка?

Как исполнить большой ордер по хорошей средней цене? Обычно, у крупного игрока есть диапазон цен, в котором он хочет исполнить свою заявку, а так как он не остается незамеченным, то и время у него так же ограничено. Следовательно, ему надо исполнить крупный объем за ограниченное время.

Как это сделать?

Исполнение маркет ордерами в данном случае сильно смещают цену в ненужном направлении и не дает исполнить весь объем в заданных ценовых рамках. Статичный лимитный ордер не даст набрать позицию за приемлемое время, если на другой стороне рынка в акции нет такого же крупного игрока, у которого объем позиции соответствующий, а необходимость исполнения ордера поджимает еще больше.

Остаются частично скрытые лимитные ордера, которые динамично подставляются в стакан в зависимости от рыночной ситуации. Исполнив ордера средних и мелких рыночных оппонентов на одном ценовом уровне, они передвигаются к другому, при этом стараясь сильно не ускорять движение цены в направлении исполнения ордера. Иногда, чтобы остановить ускорение цены в сторону набора позиции применяется следующий прием: участник рынка вбрасывает пакеты акций рыночными ордерами в сторону, противоположную набору позиции, это возвращает цену к целевым уровням набора. Естественно, весь этот процесс проторговывать руками невозможно, этим занимаются торговые роботы по заданным алгоритмам.

Именно вследствие этого и образуются наклонные ценовые каналы и, как их разновидность, восходящие линии поддержки и нисходящие линии сопротивления цены, которые образуются, когда одна из границ канала отсутствует. Именно ценовые каналы сигнализируют о целенаправленном динамичном наборе крупной позиции в ограниченные сроки.

Важный момент для простого трейдера – оптимальное ограничение среднедневного проторгованного объема в акции от 1 до 10 млн увеличит шансы найти именно одного крупного участника в активе. Мы ищем явного покупателя или продавца, когда его действия явно превалируют над действиями других участников рынка, т.е. в акции больше нет игроков схожего размера, которые динамически исполняют свои заявки.

Если есть два однонаправленных игрока, ты мы получаем импульс, в котором они наперегонки пытаются исполнить свои заявки и зайти в который с адекватным риском, как правило, не представляется возможным. Если есть два крупных разнонаправленных игрока, то мы получаем ненаправленное боковое движение (пилу), сделки в которой имеют неприемлемое соотношение риск/прибыль.

Если крупных игроков три и более о чистом движении говорить не приходится, так что нас интересуют компании средней и большой капитализации (до $100 млрд) со среднедневным проторгованным объемом от 1 до 10 млн акций. Именно в этом диапазоне торговых ограничений наиболее вероятно встретить одного явного превалирующего игрока. В более толстых (со среднедневным проторгованным объемом более 10 млн. акций) акциях их всегда больше, в более тонких (со среднедневным проторгованным объемом менее 1 млн. акций) большие игроки не часто открывают позиции из-за их недостаточной ликвидности.

Что бы заставить крупного игрока исполнять большой ордер в ограниченные сроки в ограниченном диапазоне цен для этого должна существовать весьма значимая причина. Причины бывают двух типов:

Первая причина – пробитие важного уровня на дневном графике. Пока цена находится внутри некого ценового канала причин для спешного выхода из позиции не возникает и появление трендового движения маловероятно. Как только пробивается важный ценовой уровень (например поддержка или сопротивление консолидации, поддержка восходящего ценового канала, сопротивление нисходящего ценового канала) на рынке существует две стороны, одна из которых покупала в предшествующем ценовом диапазоне, а вторая продавала. В результате пробития одна из сторон стремится закрыть свои позиции, а вторая добавиться к ним, но все их стремления однонаправленны, в такие моменты и стоит искать трендовые движения.

Стоит заметить, что, как правило, истинной причиной таких движений являются неопубликованные слухи (информация, непосредственно указывающая на выход новости в ближайшем будущем), которые известны узкому кругу игроков и на данный момент не опубликованы в СМИ.

Вторая причина – новость, непосредственно касающаяся компании-эмитента. Но если в результате движения по первой причине направление тренда будет очевидно, то предугадать направление тренда в результате новости внутридневному трейдеру крайне сложно. На рынке опять же существует две противоположные стороны: первая набирала позицию при слухах о новости и покрывается в момент её выхода, вторая набирает позицию по факту выхода новости ожидая изменения цены в будущем. При этом разные игроки могут трактовать новости по-разному. В результате предугадать направление движения по смыслу новости крайне сложно.

Например, сложно предугадать движение в акции при новости об открытии нового филиала в другой стране. Правда существует ряд новостей, имеющих однозначное трактование, например, расследование SEC (US Securities and Exchange Commission – регулирующий орган) относительно компании-эмитента. После такой новости может быть движение только вниз.

Не стоит пытаться понять куда пойдет акция в результате новости, нужно просто присоединиться к сформировавшемуся движению. Но можно и важно определить значимость новости, чтобы понять насколько сильное может быть зарождающееся движение.

Наиболее перспективная ситуация для внутридневного трейдера возникает при одновременном появлении этих двух причин: когда дневной график пробил важный ценовой уровень и при этом на компанию эмитент в этот же день вышла значимая новость. В результате становится возможно спрогнозировать направление и силу движения.

Профессиональные Деньги

С практической точки зрения, профессиональные деньги могут быть в трех основных состояниях или формах

активности:

1. Совершение сделок (бычьей или медвежьей), достаточно больших, чтобы изменить основное

направление тренда. Эти сделки могут длиться в течение нескольких дней или даже дольше, создавая

основу для следующего движения. По сути они создают направленный и доминирующий поток ордеров,

который формирует текущий тренд.

2. Есть периоды, когда профессиональные деньги не торгуют (низкий объем активности). Они не менее

важны, чем периоды активной торговли. Спрашивайте себя, «Почему они не активны?» Низкая

активность на любом движении вверх это признак слабости. Наоборот, низкая активность на

движении вниз указывает на потенциальную силу.

3. Наконец, профессиональные деньги могут заниматься накоплением или распределением основных

ценных бумаг. А теперь внимание, важный момент для понимания как именно образуются волновые движения

в тренде. Итак если профессионалы покупают (накапливают), помните, что они также будут и

продавать в таких количествах, чтобы при любом начинающемся ралли вернуть цену назад и купить

еще, и в конце дня их суммарная покупка будет больше, чем продажа. Когда рыночные условия

выглядят подходящими, все продажи прекращаются, и начинается бычье движение. И наоборот, если

профессионалы продают (распределяют), они также будут и покупать, чтобы поддержать цену при

откатах и продать еще больше на следующей волне вверх.

Помните:

Нас не интересует поток новостей, поскольку результат всей этой шумихи, как истинной, так и ложной,

сводится к представлению [о рынке], которое мы можем оценить при помощи ценового спрэда и объема. Это

представление, которое имеют макет-мейкеры и специалисты, находящиеся в привилегированном положении,

наблюдающие обе стороны рынка, и вы должны сконцентрироваться на этом представлении.

Как и обещал, ниже я более подробно опишу основных участников торгов на фондовом рынке.

Институциональные инвесторы.

Institutions – к этому типу участников торгов относятся громадные финансовые корпорации, обладающие необъятным торговым капиталом. Они держат позиции годами и даже десятилетиями, поэтому изменения цены в несколько долларов их не смущают. Именно от действий этих организаций зависит поведение рынка акций. Более 95% объема торгов на биржах относится на их счет. Основные их типы:

1. Пенсионные фонды – самые влиятельные структуры на финансовых рынках. Занимаются в основном консервативными инвестициями, основной целью имеют поддержание определенного, не обязательно высокого, но максимально гарантированного дохода. Ведь выплата пенсий и ее стабильность – основа социальной политики.

2. Взаимные фонды (mutual funds) – фонды, аккумулирующие средства для размещения на рынке и гарантирующие определенный процент. Также достаточно консервативны по этой причине. Используются сторонними лицами для диверсификации портфеля в качестве основной составлящей, поэтому обладают существенным капиталом.

3. Страховые компании размещают привлеченные в ходе основной деятельности средства с целью получения дохода и гарантии

защиты активов от проседаний в ходе массовых страховых случаев. Активно используют деятельность хедж-фондов, описываемых ниже. Обладают также существенным капиталом.

4. Инвестиционные компании – профессиональные участники рынка, занимающиеся размещением на рынке собственных и привлеченных

средств в качестве своей основной деятельности. От успешности действий на рынке очень сильно зависит объем привлекаемых ими средств, а, следовательно, их финансовое благополучие. К ним же можно отнести и американский аналог ПИФов (unit investment trust), которые, как известно, никакого процента не гарантируют вовсе. Инвестиции подобных организаций носят более спекулятивный характер, соответственно и капитал их существенно меньше предыдущих организаций.

5. Инвестбанки – профессиональные участники рынка, занимающиеся в основном предоставлением различного рода услуг на фондовом рынке, как то: проведение первичных размещений акций компаний на бирже (IPO – Initial Public Offering), поддержка и выставление кредитных и инвестиционных рейтингов компаний для широкого круга лиц и т.д. Обладают не таким большим капиталом, зато знают о фондовом рынке все и почти не теряют денег на инвестициях. Пользуются огромным уважением остальных участников рынка.

6. Хедж-фонды – узкий круг профессионалов на рынке, занимающихся предоставлением услуг по хеджированию для сторонних клиентов, т.е. страхованию рисков изменения цен путем заключения сделок на срочных рынках. В основном оперируют на фьючерсном рынке. Занятие это весьма рискованное, среди клиентов в основном крупные компании или очень богатые люди. Обладают сравнительно небольшим капиталом.

Индивидуальные инвесторы.

В США – все население страны, за редким исключением. Практически любой житель, имея за душой свободные деньги, хотя бы раз в жизни обращался в одну из многочисленных брокерских контор и становился счастливым обладателем некоторого пакета акций. Эти люди не имеют какого-либо опыта работы на рынке, принимают решения по большому счету наобум, принося сверхдоходы этим самым брокерам.

7. Трейдеры – Физические лица, избравшие заработок на рынке основным источником дохода. Каждый выбирает для себя свой стиль торговли в зависимости от размера торгового капитала, отношения к риску, намеченным показателям доходности спекуляций. Исходя из этих параметров, определяется примерное время нахождения в позиции – несколько дней, неделя, месяц и т.д. Наиболее краткий период нахождения на рынке практикуют внутридневные трейдеры, которые защищают свой торговый капитал от серьезных проседаний, чутко реагируя на малейшие движения цены. К этому типу участников рынка относятся и всемирно известные фигуры, сделавшие состояния и репутацию на индивидуальных операциях на финансовых рынках. Это и Джордж Сорос, обрушивший в начале девяностых английский фунт в ходе удачной спекуляции, и Уоррен Баффет, второй после Билла Гейтса человек в мире по рыночной стоимости принадлежащих ему личных средств.

8. HFT (High Frequency Trading – Высокочастотная торговля) алгоритмы с точки зрения внутридневного трейдера можно условно разделить на две категории: первая мешает зарабатывать деньги, а вторая помогает. К первой категории можно отнести алгоритмы, главная цель которых незначительно сместить цену актива после распространенных графических точек входа и сорвать близкие стопы мелких игроков, забрав их потери себе. Такие алгоритмы наиболее ярко выражены при отсутствии направленного движения, которое мешает им работать. Ко второй категории стоит отнести алгоритмы, которые помогают крупным игрокам выполнить большие ордера по приемлемым ценам. С их помощью на графике появляются ценовые уровни, четкие линии поддержки и сопротивления, по которым внутридневной трейдер и находит признаки крупных игроков.

Внутридневной трейдер в большинстве случаев не является прямым конкурентом HFT алгоритмам, так как он торгует на больших временных интервалах. Но этот момент достаточно спорный и является причиной постоянных неутихающих дискуссий.

9. Регуляторы – Говоря о биржах и участниках торговли акциями, нельзя не упомянуть об организациях, контролирующих данный род деятельности. Их влияние на рынок в целом, отдельные компании и даже индивидуальных инвесторов трудно переоценить.

SEC

Securities and Exchange Commission – Комиссия по ценным бумагам и рынкам. Очень влиятельная организация с практически неограниченными полномочиями касательно всех бирж, всех ценных бумаг (не только акций), всех трейдеров и даже собственно отдельных компаний, чьи акции котируются на биржах. Полномочия эти обусловлены массовостью торговли на биржах в США и, как следствие, многочисленными случаями мошенничества с ценными

бумагами. Предотвращать подобного рода деятельность, за которую в США предусмотрены огромные штрафы и даже тюремные сроки, – основная задача этой

организации. Основным способом нелегального заработка на бирже всегда было, есть и, видимо, будет использование инсайдерской информации. Цены на акции двигают новости.

Инсайдер – человек внутри компании, который знает новость раньше всех. Он сам или его агенты легко и без всякого риска могут заработать большие деньги. Такая торговля подрывает основной принцип рынка – равноправие и честность торговых операций. Однако такую торговлю достаточно тяжело скрыть. Инсайдеров выдает необычный рост объема накануне выхода серьезных новостей. SEC анализирует все подобные случаи и требует объяснения от участников таких сделок. Расследуются любые контакты самих участников, членов их семей и знакомых с любыми ключевыми фигурами компании, в которой имел место подобный случай. По результатам накладываются штрафы, превышающие в несколько раз прибыль от сделки, профессиональные участники

лишаются лицензий работы на рынках, компании штрафуются. Любые неточные сведения в финансовой отчетности компаний, а уж тем более заведомый обман инвесторов сурово наказываются. Компании платят многомиллионные штрафы, генеральные директора получают огромные тюремные сроки, если будет

доказано их стремление получить прибыль от этих нарушений. Все это приводит к тому, что даже слухи о расследованиях SEC деятельности

компаний, фондов и инвесторов приводят к тяжелым последствиям для объекта этих новостей. Подтвердившийся факт нарушения для компании – гарантия потери стоимости ее акции.

Ещё про специалистов и маркетмейкеров - это нужно понимать.

Специалисты и маркетмейкеры основывают свои покупки и продажи на информации, которую вы не можете

видеть. Они осведомлены о больших скоплениях ордеров на покупку и продажу на их книгах на определенных

ценовых уровнях, и они в полной мере подстраиваются под общий поток рынка. Эти оптовые торговцы

акциями также имеют свои собственные счета. Было бы наивным полагать, что они не способны

кратковременно повысить или понизить цену на рынке, как возможно представляют себе некоторые трейдеры.

Они могут легко сдвигать рынок вверх или вниз на хороших или плохих

новостях или используя другие уловки. Они не находятся под давлением обычных трейдеров, т.к.

осведомлены о реальной картине, и, по большей части, именно они всем управляют. Для нас это хорошие

новости, потому что мы можем во многих случаях совершенно ясно видеть, что они собираются делать, и

можем поймать хорошую сделку, если уделим достаточно внимания этому.

Почему идет игра ценами? Видимо, маркетмейкеры хотят поймать в плохие позиции как можно большее число

трейдеров. Дополнительный бонус включает ловлю стоп-лоссов, что для них является прибыльным бизнесом.

Вследствие огромных объемов торговли на рынках, профессиональные покупки и продажи довольно

распространены, что дает нам большие возможности для наблюдения. Один этот факт говорит нам, что

профессиональная работа есть на всех рынках. Эти трейдеры, по их натуре, не заинтересованы в вашем

финансовом благополучии. Фактически, ‘умные деньги’, используя малейшую возможность, подобно

хищникам, ищут способ поймать ваши стопы и втянуть вас в убыточную сделку.